2003年の企業結合の包括的な会計基準として「企業結合に関する会計基準」が公表されて以降、

企業結合会計は継続的に改正が行われ、少しずつIFRSとの差をなくしてきました。

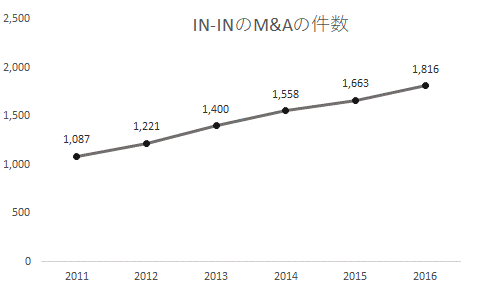

一方で、以下に示すように国内におけるM&Aの数は2011年以降増加傾向にあり、

企業結合会計の重要性が年々増しています。

今回は、企業結合会計の2017年現在における日本基準とIFRSの差異、

とりわけ連結財務諸表上ののれんの金額に現れる差異について見ていきます。

- 親会社説・経済的単一体説と非支配持分

企業結合会計と連結会計を考える上で、日本基準とIFRSでは連結財務諸表作成の考え方について大きな違いがあります。

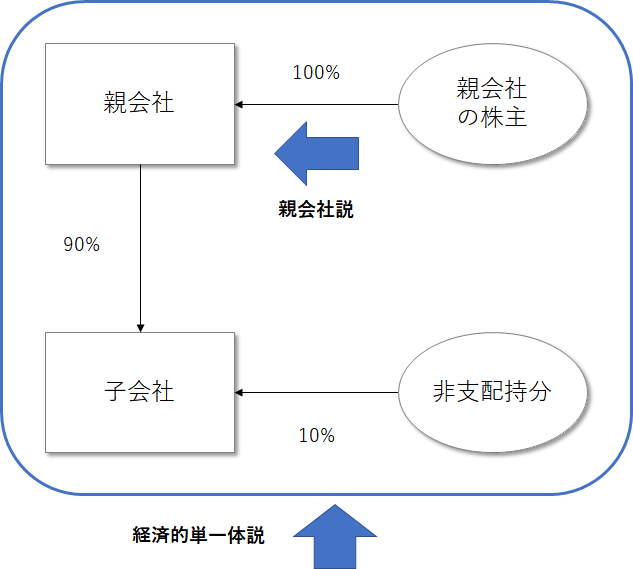

これは「親会社説」と「経済的単一体説」と呼ばれるもので、

「親会社説」では、親会社の株主の視点から連結財務諸表の作成を考え、

「経済的単一体説」では企業集団全体の視点から連結財務諸表の作成を考えます。

日本基準では「親会社説」を、

IFRSでは「経済的単一体説」を前提としています。

つまり、日本基準では「親会社の株主の視点」から必要な情報を整理しているのに対し、

IFRSでは「企業グループ全体の視点」から必要な情報を整理しています。

これがどのような違いとなって現れるかというと、

企業結合会計においては連結財務諸表上ののれんの金額となって現れます。

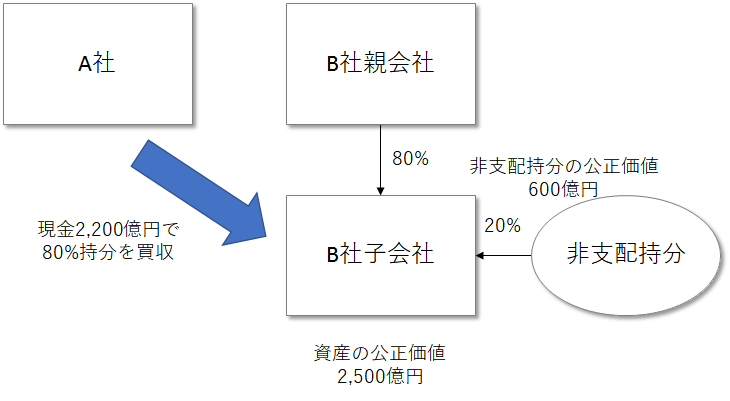

具体的な例で考えてみます。

■ A社は、B社子会社の持分80%を、B社親会社から現金で買収したとします。

この場合、A社の仕訳には2種類のアプローチが考えられます。

(1)全部のれんアプローチ

全部のれんアプローチでは、非支配持分、すなわちB社子会社の少数株主の持分については、

公正価値600億円で認識します。

したがって仕訳は以下のようになり、のれんは300億円として認識されます。

(借方)諸資産 2,500億円 (貸方)非支配持分 600億円

(貸方)のれん 300億円 (貸方)現金預金 2,200億円

(2)購入のれんアプローチ

一方、購入のれんアプローチでは、B社子会社の資産2,500億円のうち80%をB社親会社が持ち、

残りを少数株主が持つという考え方から、非支配持分については2,500億円×20%=500億円で認識します。

したがってのれんは200億円となります。

(借方)諸資産 2,500億円 (貸方)非支配持分 500億円

(貸方)のれん 200億円 (貸方)現金預金 2,200億円

全部のれんアプローチは「経済的単一体的」と整合的な考え方であり、

購入のれんアプローチは「親会社説」と整合的な考え方ととらえることもできます。

IFRSでは、全部のれんアプローチと購入のれんアプローチの両方が認められている一方で、

日本基準では購入のれんアプローチのみが認められており、

それぞれの連結財務諸表作成の考え方と整合しているといえるでしょう。

■関連記事

- 【IFRS実務シリーズ】IFRS3 企業結合会計(2)アーン・アウト(条件付対価)とのれん修正

- 【IFRS実務シリーズ】IFRS3 企業結合会計(3)リストラクチャリング費用

- 【IFRS実務シリーズ】IFRS3 企業結合会計(4)仕掛中の研究開発投資、無形資産の「再取得」